In questo articolo si andrà a valutare una delle logiche più performanti che segue la logica trendfollowing: l’opening range breakout (ORB).

Questa strategia, che sarà applicata su Ethereum, si basa sull’assunto che al raggiungimento di una certa soglia di guadagno del sottostante, a partire dall’apertura di giornata (per esempio il 2,5% di rialzo), il mercato continui nella direzione intrapresa.

Un po’ come voler entrare a mercato solo dopo che lo stesso abbia dimostrato una certa forza e quindi sia più probabile che la direzione del trend non cambi fino a fine giornata. Il lavoro del trader sistematico sarà quello di identificare la soglia oltre la quale questo mercato tende a non invertire.

In figura 1 è visibile un esempio del pattern in questione, che identifica una soglia percentuale dall’apertura di giornata oltre la quale la strategia entrerà a mercato.

I trade verranno chiusi alla fine di ogni sessione, una strategia intraday dunque, costruita su barre a 15 minuti, che sarà testata su un arco temporale di circa 5 anni (dall’Agosto 2017 fino ad oggi).

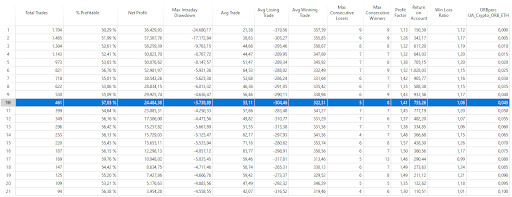

In figura 2, facendo ruotare le soglie da 0% a 10% con step di 0,5% (0 – 0,5 – 1 – 1,5 ecc.) si vedono quali sono le percentuali oltre le quali è conveniente comprare Ethereum. Ovviamente il sottostante è salito tantissimo negli anni usati per il backtest e in tutte le casistiche, comprando ETH, sarebbe emerso un profitto alla fine dei 5 anni. Quello che varia sono tutti gli altri dati, tra cui il drawdown e il numero totale di trade.

All’aumentare della percentuale la strategia opererà sempre di meno. Questo è ovvio in quanto all’aumentare della soglia aumenta anche la difficoltà nel vedere realizzata una certa percentuale di rialzo dall’apertura. Questo significa che tanto minore sarà la soglia percentuale che si applicherà, tanto maggiore sarà il numero complessivo di trade nello storico.

Analizzando i risultati si nota come i primi valori che vanno da 0,5% a 3% sono quelli che apportano più profitti al sistema. Tuttavia, queste percentuali sono da contestualizzare alla volatilità media di ETH che è molto alta, soprattutto se paragonata ai mercati tradizionali. Queste soglie sono facilmente raggiungibili dal mercato e questo comporta un numero di trade elevato che potrebbe nascondere delle insidie. Infatti, un maggior numero di trade implica un maggior numero di commissioni da pagare e una maggiore esposizione al rischio slippage.

Anche i drawdown sono molto elevati (-9.100$ con l’1%), considerato che la posizione settata per ogni trade è di 10.000$.

Si sceglie dunque un valore intermedio, che possa rappresentare un buon compresso tra numero totale di trade (meglio restare sotto i 100/anno e sopra i 20/anno), average trade e drawdown. Il valore 4,5% sembra essere quello più adatto, in quanto il dato sul drawdown è il minore tra tutti i casi considerati e l’average trade si mantiene buono per una strategia di tipo intraday.

A questo punto si procede ad inserire delle classiche uscite dal trade, ovvero stoploss e takeprofit. Oltre a queste uscite, si chiuderà la posizione long se il mercato romperà il minimo della sessione precedente.

I valori ottimali per stoploss e takeprofit sono rispettivamente il 4% e il 15%. In buona sostanza, se i prezzi scenderanno di un buon 4% dal prezzo di carico, allora le posizioni verranno chiuse in stop loss, mentre se il mercato salirà di almeno il 15% allora le posizioni verranno chiuse in takeprofit.

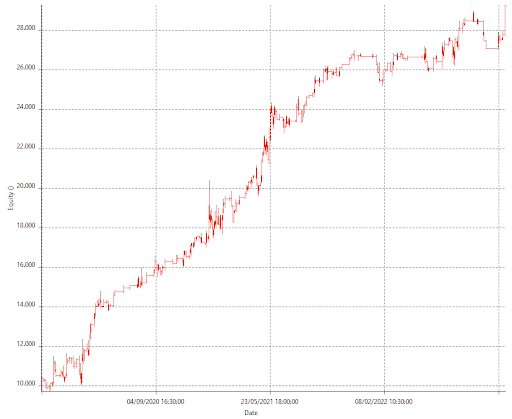

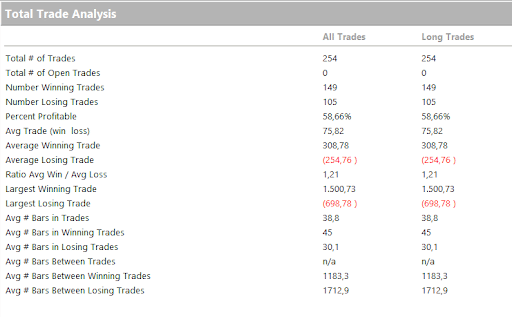

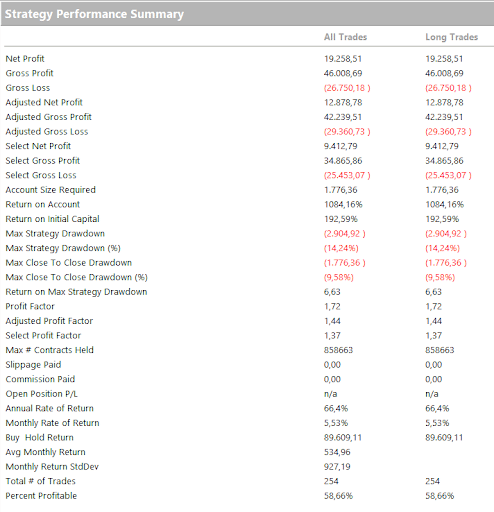

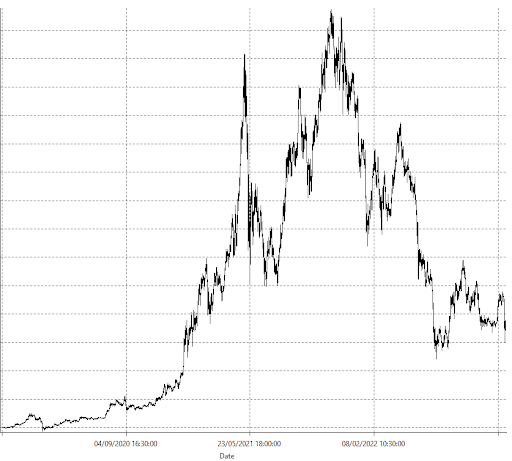

Nelle figure successive si vedono i risultati della strategia complessiva di tutte le regole appena elencate. La curva dei profitti è crescente e nonostante nell’ultimo periodo (2022) questo mercato abbia subito fortissimi drawdown, di oltre l’80% (come visibile in Figura 6), la strategia analizzata ha saputo mantenersi tonica, riducendo i rischi derivanti dal semplice buy&hold di ETH.

Infine il drawdown non supera i 3.000$, a fronte di un rendimento di oltre 19.000$ nel periodo considerato. Una bella somma se confrontata con il capitale fissato per ogni trade che ammonta a 10.000$.

Per concludere, questa strategia ha dimostrato di poter essere utilizzata con profitto sulla seconda criptovaluta più famosa al mondo. Come le altre crypto anche Ethereum risponde molto bene a logiche di tipo trendfollowing e la strategia sull’opening range breakout calza a pennello con la natura di questo mercato.

Alla prossima!

Andrea Unger